IPA: közvetített szolgáltatás vagy sem

A helyi iparűzési adóalap megállapítása során rengeteg gyakorlati kérdés merül fel az egyes nettó árbevételt csökkentő tételek – ezek közül is a legtöbb kérdést felvető közvetített szolgáltatások – alkalmazásával kapcsolatban. Mit lehet figyelembe venni közvetített szolgáltatásként, mit határoz meg a szerződés, hogyan kell a számlában megjelennie, nézzünk erre példákat!

A helyi iparűzési adóalap megállapítása során a nettó árbevétel közvetített szolgáltatások értéke jogcímen csökkenthető az adóalany által saját nevében vásárolt és a megrendelővel írásban kötött szerződés alapján, a szerződésben rögzített módon részben vagy egészben, de változatlan formában továbbértékesített (továbbszámlázott) szolgáltatás értékével. Figyelemmel kell azonban lenni arra, hogy a definíció szerint a megrendelővel kötött szerződésből a közvetítés lehetősége, a számlából a közvetítés ténye – vagyis az, hogy az adóalany nemcsak a saját, hanem az általa vásárolt szolgáltatást is értékesíti változatlan formában, de nem feltétlenül változatlan áron – egyértelműen megállapítható legyen.

Beazonosítható önálló szolgáltatás

A közvetített szolgáltatások értékét a helyi adókról szóló 1990. évi C. törvény (a továbbiakban: Htv.) 52. §-ának 40. pontja definiálja, mely szerint a közvetített szolgáltatásként való minősítés egyik alapvető feltétele egy önálló, az adózó saját szolgáltatásától teljesen elkülönült, vásárolt szolgáltatás értékesítése. Mindebből következik, hogy az adózó által igénybe vett (vásárolt) szolgáltatás költsége még akkor sem tekinthető közvetített szolgáltatások értékének, ha az adózó és megbízója között létrejött szerződés lehetővé teszi ezek átterhelését.

Jó példa erre, amikor a bevásárlóközpontot üzemeltető adózó a cég központjától különálló épületen (bevásárlóközpont, pláza) belül lévő egyes üzlethelyiségek bérbeadásakor az üzlethelyiségek eléréséhez szükséges folyosók, egyéb belső terek, a kiadott üzletek alkalmazottai és vevői által is használható közös mellékhelyiségek takarítására, világítására, őrzésére vonatkozó szolgáltatásokat kiszámlázza a bérlőknek. Kétségtelen tény ugyan, hogy e költségek a bérbeadási tevékenységhez kapcsolódnak, de a bérbeadó nem a bérlők számára nyújtja ezeket szolgáltatásokat. E tevékenységek inkább a bevásárlóközpont fenntartását, népszerűbbé tételét szolgálják. Ily módon pedig a bérbeadó által igénybe vett szolgáltatásnak minősülnek. Ebből következően az így felmerült költségek akkor sem tekinthetők a helyi iparűzési adókötelezettség megállapítása során közvetített szolgáltatások értékének, ha azok áthárításáról az üzlethelyiségek bérletéről szóló szerződésben külön rendelkeznek. Ez ugyanis nem változtat azon, hogy e költségek tartalmukat tekintve ugyanúgy a bérleti díj elemei, mint a bérbe adott helyiség használatának a joga.

Más a helyzet azonban, ha a bérbeadó a bérbe adott üzletekkel kapcsolatos további szolgáltatások nyújtását is vállalja a szerződésben. Az üzlethelyiségek takarítása esetén például – ha a Htv. 52. §-ának 40. pontjában rögzített definíció egyéb elemei teljesülnek – csökkenthető a nettó árbevétel a közvetített szolgáltatások költségével. Talán leggyakoribb példa erre a különféle közüzemi szolgáltatások (víz, gáz, villany) díja.

Az adózó által vállalt szerződéses kötelezettségek teljesítéséhez igénybe vett szolgáltatások lehetnek közvetített vagy a vállalkozó saját teljesítményébe beépülő szolgáltatások. Ilyen lehet például a fuvarozás az olyan szerződés esetén, ahol a teljesítés helye nem a vállalkozó telephelye, hanem a megrendelő székhelye, lakása. Ha a vállalkozó a termék leszállítását is vállalja, akkor saját tevékenysége ellátásához veszi igénybe a fuvarozó cég szolgáltatását. Az ilyen fuvarozás költségei – hasonlóan ahhoz az esethez, amikor a vállalkozó a feldolgozandó anyagot rendeli a székhelyére, telephelyére – nem a megrendelőnek nyújtott, hanem a vállalkozó által igénybe vett szolgáltatás ellenértéke. Abban az esetben azonban, ha a vevő külön megrendeli a termék leszállítását (például internetes vásárlás esetén a vevő a címére való értékesítést rendel meg), azaz a szerződésből következik a fuvar közvetítése, akkor a fuvarozó teljesítménye lehet közvetített szolgáltatás (a fuvarteljesítmény értékét a számlán persze külön fel kell tüntetni).

A fuvarozással, szállítmányozással foglalkozó adózók szempontjából merülhet fel az általuk nyújtott szolgáltatásteljesítéshez igénybe vett autópálya-szolgáltatás (az e-útdíj vagy az autópályamatrica-ellenérték) elszámolása. Ha például az adózó a szállítmányozási szerződésben meghatározott termék továbbítását vállalja, s ehhez fuvarozó társaságot vesz igénybe, a fuvarozás megrendelője az adózó lesz, aki a megrendelője felé legfeljebb a fuvarvállalkozások teljesítményét (a fuvarozási szolgáltatást) közvetítheti változatlan formában (ha a feltételek teljesülnek), a fuvarozó által igénybe vett autópálya-használatot nem. Ennek oka az, hogy az autópálya-használatot a fuvarozó vállalkozás veszi igénybe és építi be saját teljesítményébe.

Így ezt a költséget – a számlázás módjától függetlenül – még a fuvarozó vállalkozás sem tekintheti közvetített szolgáltatások értékének, hiszen az autópálya-használatot maga veszi igénybe a fuvarozási szerződés teljesítéséhez. Így az sem teremti meg a közvetített szolgáltatások értékeként való nettó árbevétel-csökkentés lehetőségét, ha a szállítmányozó számára a fuvarozó külön kiszámlázza az általa igénybe vett autópálya-használatot. Ilyen esetben a szállítmányozó és a megrendelője közötti viszonylatban is elmondható, hogy a szállítmányozó a megrendelőjének (megbízójának) sem közvetíthet változatlan formában autópálya-használatot. Ez már a dolog természeténél fogva is kizárt, hiszen a szállítmányozó megrendelője nem vesz igénybe autópálya-használatot. A fentiek egyaránt irányadók az autópálya matrica árára, azaz az időalapú autópálya-használati díjra, valamint a használatarányos útdíjra (e-útdíjra) is.

E kérdéskör kapcsán említést érdemel továbbá az a körülmény, hogy szállítmányozó vagy fuvarozó cég tipikusan nem jogosult saját nevében, változatlan formában továbbadni a végső felhasználónak az autópálya-használatot mint szolgáltatást. Erre ugyanis Magyarországon útdíj esetén az autópályák, autóutak és főutak használatáért fizetendő megtett úttal arányos díjról szóló 2013. évi LXVII. törvény végrehajtásáról szóló 209/2013. (VI. 18.) kormányrendeletnek megfelelően az egyetemes útdíjszolgáltatóval szerződést kötő, a jogszabály szerint saját nevében eljáró viszonteladónak, illetve autópálya-használati jogosultság esetén az autópályák, autóutak és főutak használatának díjáról szóló 36/2007. (III. 26.) GKM-rendelet 4. §-a értelmében a Nemzeti Útdíjfizetési Szolgáltató Zrt.-vel megállapodást kötő viszonteladónak van lehetősége, feltéve, ha a közvetített szolgáltatásra vonatkozó (szerződéses és számlázási) feltételek fennállnak.

Megjelenés a számlában

Mint az idézett definícióból is látható, a közvetített szolgáltatások fogalmi eleme, hogy e tételek a szerződésben és a számlában is elkülönülten jelenjenek meg, azaz a szerződésből és a számlából is következzék, hogy a kérdéses szolgáltatásokat az adóalany csak közvetíti (változatlan formában adja tovább). A definíció ugyanakkor nem zárja ki, hogy az adóalany több szolgáltatást is közvetítsen egyszerre megrendelője felé, illetve azt sem, hogy közvetített szolgáltatások mellett saját szolgáltatást is nyújtson.

Ebből következően a fenti követelménynek nem felel meg, ha az ingatlan tulajdonosaival kötött szerződésben a vállalkozó az adott ingatlan takarítását, őrzését, szezonnak megfelelő dekorációját, illetve népszerűsítését vállalja, s az e tevékenységekért megállapított ellenértéket a számlán egy tételben, például ingatlanüzemeltetési díjként tünteti fel. Az ilyen számlából sem a vásárolt és nyújtott szolgáltatás azonossága, sem az a körülmény nem állapítható meg, hogy az adózó melyik szolgáltatást nyújtja sajátként és melyiket közvetíti változatlan formában a megrendelője felé.

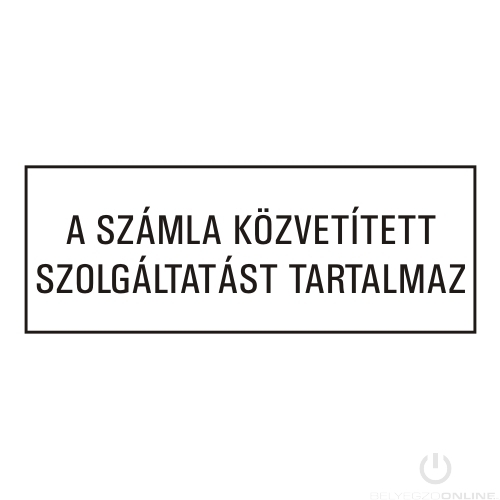

Ez utóbbi követelménynek egyebekben az a számla sem tesz eleget, amelyik több tételt tartalmaz, de nem az egyes tételekhez rendelten, hanem az egész számlára vonatkozóan rögzíti, hogy a „számla közvetített szolgáltatást tartalmaz”. Ilyenkor sem derül ugyanis ki a számlából, hogy melyik a saját és melyik a közvetített szolgáltatás. Ha a több tételből álló számla nem tartalmaz saját szolgáltatást, akkor a számlán szereplő jelzés elégséges lehet a közvetítés tényének megállapítására, ilyenkor azonban – az előző bekezdésben írt kétségek kizárása érdekében – célszerűbb „a számla kizárólag közvetített szolgáltatást tartalmaz” megjegyzést alkalmazni. E tárgykörrel kapcsolatban érdemes kiemelni azt is, hogy a Htv. közvetített szolgáltatások értékét rögzítő definíciója kifejezetten a számlát jelöli meg bizonyítási eszközként. Így a szolgáltatásról kiállított nyugta vagy más, számlának nem minősülő dokumentum ezt nem váltja ki.

Szintén nem minősülhet közvetített szolgáltatás értékének az olyan, havonta kibocsátott – közvetített és saját szolgáltatást is tartalmazó – számlán elszámolt összeg, amelyhez a vállalkozó utólag, az évente elfogadott beszámolóban részletezett költségkimutatást csatol. Ugyanakkor, ha a közvetített és a saját szolgáltatások felsorolása a számla elválaszthatatlan részét képező számlamellékletben történik, az eleget tesz a fenti követelménynek.

![vosz-logo-szines-feher-hatter-1 1.[1]](/storage/upload/01 - 2022/Logo//vosz-logo-szines-feher-hatter-1 1.[1].jpg)